定額減税しきれないかたへ追加の給付金「調整給付金(不足額給付)を支給します

概要

令和6年度に実施した定額減税調整給付金(当初調整給付)の算定に際し、令和5年所得等を基にした推計額を用いて算定したこと等により、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき額と当初調整給付額との間で不足が生じた方などに対し、「定額減税調整給付金(不足額給付)」を追加で支給するものです。

支給対象者

令和7年1月1日に鶴田町に住民登録がある方のうち、次の「不足額給付Ⅰ」または「不足額給付Ⅱ」に該当する方

不足額給付Ⅰ

令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき額と、当初調整給付額との間で不足が生じた方

〈対象となりうる例〉

〇令和5年中の所得に比べ、令和6年中に退職したこと等により所得が減少したことで、所得税分の定額減税しきれない額(令和6年実績値)が増加した方

「令和6年分推計所得税額(令和5年所得)」>「令和6年分所得税額(令和6年所得)」

〇子供の出生などで、令和6年中に扶養親族が増加したことにより、定額減税可能額が増加し、所得税分の定額減税しきれない額(令和6年実績値)が増加した方

「所得税分定額減税可能額(当初給付時)」<「所得税分定額減税可能額(不足額給付時)」

〇当初調整給付後に税額修正が生じたことにより、令和6年度分個人住民税所得割額が減少し、当初調整給付額との間で不足が生じた方

不足額給付Ⅱ

以下の要件をすべて満たす方

⑴令和6年分所得税及び令和6年度個人住民税所得割額ともに定額減税前税額が0円

(本人として定額減税対象外)

⑵税制度上、「扶養親族等」から外れてしまう、青色事業専従者・事業専従者(白色)の方、合計所得金額48万円超の方

(扶養親族等としても定額減税対象外)

⑶低所得世帯向け給付の対象世帯の世帯主または世帯員に該当していない方

低所得世帯向け給付・・・「令和5年度住民税非課税世帯への給付金(7万円)」、

「令和5年度住民税均等割りのみ課税世帯への給付金(10万円)」または、

「令和6年度新たに住民税非課税もしくは均等割りのみ課税となった世帯への給付金

(10万円)」

※令和6年中に亡くなられた方は対象とはなりません。

※不足額給付の法的性格は民法上の贈与契約であり、給付金の支給にあたっては、支給対象者の受贈の意思表示が必要であることから、令和7年1月1日時点で鶴田町に住民登録があっても、不足額給付の受給手続き前に亡くなられた方は不足額給付の対象とはなりません。

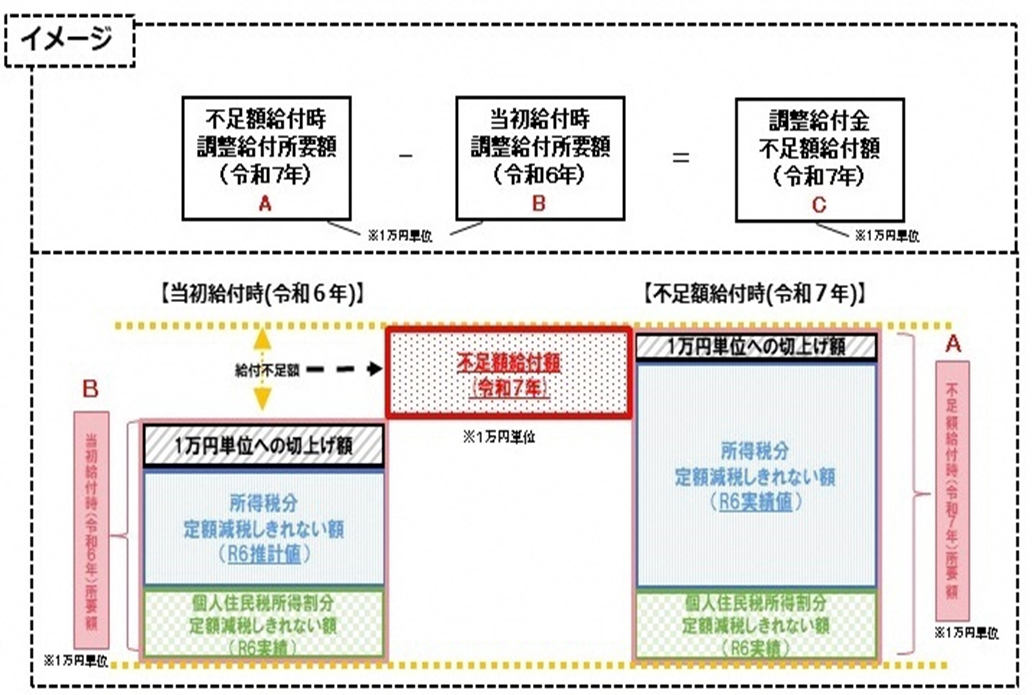

支給額

不足額給付Ⅰ

(①+②)(万円単位切上げ)ー当初調整給付額(万円単位)

①所得税分定額減税可能額ー令和6年分所得税額(減税前)

②個人住民税所得割額分減税可能額ー令和6年度分個人住民税所得割額(減税前)

不足額給付Ⅱ

原則4万円

※令和6年1月1日時点で国外居住者であった場合は3万円

手続

手続方法

【不足額給付Ⅰ】の対象となる方には、9月中旬頃に「支給確認書」を発送します。

【不足額給付Ⅱ】の対象となると想定される方には、10月上旬頃に「支給確認書」を発送します。

いずれも内容を確認し、必要事項を記入及び必要書類を添付の上、同封の返信用封筒で返信してください。

※令和6年中に鶴田町に転入した方等については、給付の要件が確認できない場合があります。

支給申請書が届いていない方で、ご自身が支給対象者だと思われる方は、下記問い合わせ先までご連絡ください。

申請期限

令和7年10月31日(金曜日)(当日消印有効)

申請期限

支給日(振込日)は、「支給決定通知書」にて別途お知らせします。

よくある質問

Q1:不足額給付とは何ですか

「不足額給付」とは、次のような事情により、令和6年度に実施した「定額減税調整給付金(当初調整給付)」に不足が生じる場合に、令和7年度に追加で給付を行うものです。

【不足額給付Ⅰ】

令和6年度に実施した「定額減税調整給付金(当初調整給付)」の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したこと等により、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき額と令和6年度に給付した定額減税調整給付金(当初調整給付)との間で不足が生じた場合

【不足額給付Ⅱ】

本人および扶養親族等として定額減税対象外であり、かつ低所得世帯向け給付の対象世帯主・世帯員にも該当しなかった場合

低所得世帯向け給付・・・「令和5年度住民税非課税世帯への給付金(7万円)」、

「令和5年度住民税均等割りのみ課税世帯への給付金(10万円)」または、

「令和6年度新たに住民税非課税もしくは均等割りのみ課税となった世帯への給付金

(10万円)」

Q2:令和7年3月に鶴田町に転入し住民登録をしましたが、不足額給付は鶴田町からもらえますか

鶴田町から不足額給付の支給はありません。令和7年1月1日時点で住民登録がある自治体が不足額給付の算定を行います。

Q3:令和6年分の源泉徴収票に「控除外額」が記載されていましたが、この金額が給付されるのですか

控除外額は、所得税の定額減税可能額のうち、令和6年分の所得税から控除しきれなかった額です。

令和6年推計所得から算定して控除外額が見込まれる方には、令和6年度に定額減税調整給付金(当初調整給付)を支給しています。

不足額給付は、当初調整給付を支給しても不足が生じる場合等に追加で支給するものですので、必ずしも控除外額が不足額給付として支給されるものではありません。

Q4:事業専従者でも不足額給付金を受け取ることができると聞きましたが、手続きはどのようにするのですか

事業専従者等で税制度上扶養控除から外れてしまう方で、令和6年分所得税および令和6年度個人住民税所得割が非課税であり、低所得者向け給付対象世帯に該当していない場合、原則4万円を給付します。

低所得世帯向け給付・・・「令和5年度住民税非課税世帯への給付金(7万円)」、「令和5年度住民税均等割りのみ課税世帯への給付金(10万円)」または、

「令和6年度新たに住民税非課税もしくは均等割りのみ課税となった世帯への給付金

(10万円)」

対象となる方には、申請書類を送付しますので、記載内容をご確認の上、必要事項を記入し、添付書類と一緒に同封の返信用封筒で返信してください。

Q5:令和6年度の定額減税調整給付金(当初調整給付)を受け取っていなくても、不足額給付金を受け取ることはできますか

不足額給付の支給要件を満たしていれば、令和6年度に実施した定額減税調整給付金(当初調整給付)を受給していなくても、不足額給付金を受け取ることはできます。

ただし、受け取ることができるのは不足額給付分のみです。

Q6:住宅ローン控除の適用を受けている場合はどうなりますか

住宅ローン控除など税額控除後の所得税額から定額減税で引ききれない額を不足額給付で支給します。

ただし、令和6年度の定額減税調整給付金(当初調整給付)の対象であった場合は、税額控除後の所得税額から定額減税で引ききれない税額と、令和6年度の定額減税調整給付金(当初調整給付)の差額が支給されます。

Q7:給付金はいつ頃振り込みされますか

別途、送付いたします「支給決定通知書」にてご確認ください。

Q8:受給した不足額給付金は課税の対象になりますか

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則の一部を改正する命令」に基づき、所得税や個人住民税などの課税および差押えの対象とはなりません。

振り込め詐欺」や「個人情報の詐取」にご注意ください!

自宅や職場などに都道府県・市区町村や国(の職員)などをかたる不審な電話や郵便があった場合は、お住まいの市区町村や最寄りの警察署か警察相談専用電話(#9110)にご連絡ください。

また、都道府県・市区町村や国の機関を名乗るお心当たりのないメールが送られてきた場合、メールに記載されたURLにアクセスしたり、個人情報を入力したりせず、速やかに削除していただきますようお願いします。

問い合わせ先

担当 税務会計課住民税係

電話 0173-22-2111

内線121・122